BLOGブログ

【図解】SPC(特別目的会社)の仕組みとは?メリット・デメリットについても理解しよう!

更新日 2025年6月3日

利回り不動産がお届けする「資産運用ブログ」=RIMAWARI BLOG

本記事のテーマは、SPC(特別目的会社)とは何か、さらにそのメリット・デメリットについて解説していきます。

企業が資金調達の目的で設立する「特別目的会社」=「SPC」は、最近の不動産投資においては一般的な手法となりつつあります。

この記事ではSPCの目的やメリット・デメリットなど、SPCの概要や特徴を図解を交えてご紹介していきます。

- SPCを図解で説明!

- SPCのメリットとデメリットがわかる

<こちらの記事もおすすめです>

✅不動産投資で計上できる経費と計上できない経費を解説!

✅おさいふ放浪記 Vol.4 コロナ禍と音楽とお金のちょっと厳しい話

<プロに聞いてみよう!>

資金調達を目的にしたSPC(特別目的会社)

SPCとは「Special Purpose Company」の頭文字をとった言葉で、日本語では「特別目的会社」という意味です。

企業が新たに不動産開発する際、SPCの多彩なスキームを駆使して資金調達などを効率よく行う、実態はペーパーカンパニーです。

日本では1998年にできたSPC法(特定目的会社による特定資産の流動化に関する法律)によって設立できるようになりました。

SPC(特別目的会社)の目的

「SPC」の目的は「資産の証券化」です。

不動産開発を計画している企業がSPCを設立し、そこに不動産という資産を譲渡します。この資産をもとにした有価証券を発行して投資家を集め、投資家からの出資や銀行からの融資などを元手にして開発を進めます。有名なところでは、六本木ヒルズの建設や歌舞伎座の改築などにもSPCが活用されています。

SPC(特別目的会社)の役割

「SPC」の役割は資産を保有することです。

SPCを活用した資産の証券化は、不動産から得られる賃料収入を原資にSPCを設立した会社が資産の管理を行います。

一般的な銀行融資の場合、土地を担保に取ることもありますが、基本的には会社の返済能力で融資を受けます。

それに対して、資産の証券化では、土地や建物が持つ収益力によって資金調達が可能となります。

ちなみに、SPCが保有する資産は住宅ローンや太陽光発電、売掛金なども含まれます。

SPCの種類

のコピー-1.png)

「SPC」で行う投資家からの資金調達は、一定条件を満たした実務会社に委託されることがほとんど。不動産形成や再生事業に活用できる3つのスキーム「GK-TKスキーム」「TMKスキーム」「投資法人スキーム」についてそれぞれ「図解」を交えてご紹介します。

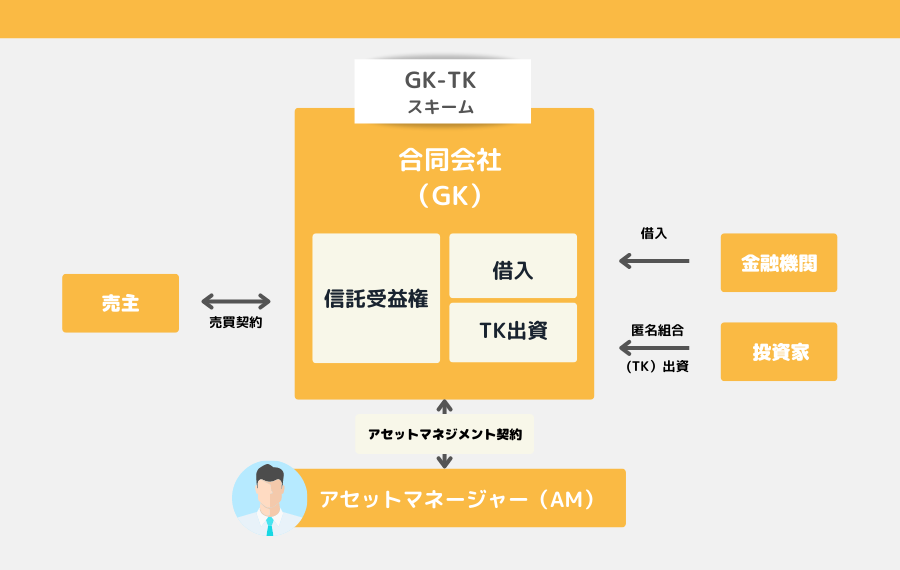

GK-TKスキーム

「GK-TK」とは、SPCとしてGK(合同会社)を設立し、投資家からTK(匿名組合)出資と金融機関からの融資によって、不動産信託受益権を取得して運用するスキームを差します。

合同会社は会社法で定められた会社形態の1つで、設立しやすく法人の維持管理にかかるコストが低いことから、もっともポピュラーなSPCスキームです。

匿名組合を利用することで二重課税を回避しながら、事業から生じる利益を投資家に還元できるというメリットがあります。

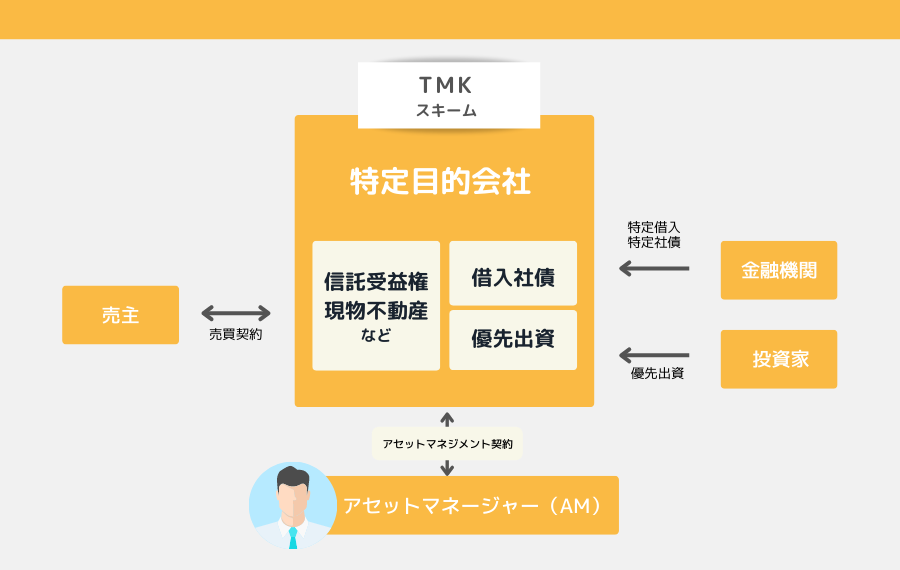

TMKスキーム

TMKスキームとは、「SPC」が投資以外の目的にも使われる合同会社であるのに対して、TMK(特定目的会社)は投資のみを目的に設立される法人。これを用いたSPCをTMKスキームといいます。

金融機関からの特定借入や特定社債と、投資家からの優先出資によって、不動産信託受益権または現物不動産を取得して運用します。TMKは、税法上の一定要件を満たせば配当金損金算入が認められるため、二重課税を回避できます。

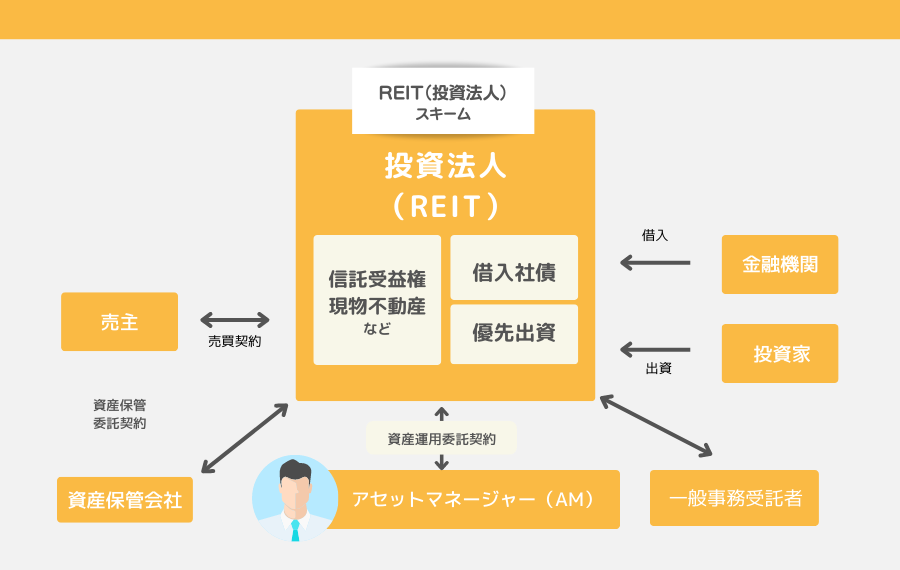

投資法人(REIT)スキーム

「投資法人(REIT)スキーム」は、既存の収益性の高い不動産を長期的に運用するスキーム。投資法人や投資信託に関する法律にもとづいてREIT(投資法人)を設立し、投資家から資金を調達して運用していきます。

REIT(投資法人)もGK-TKやTMKと同様に、一定の条件下で配当が損金算入できるため、二重課税が回避される仕組みになっています。

また、不動産の形成や再生事業の出口戦略としても活用が可能となります。

SPC(特別目的会社)のメリットとは?

多くの投資家から資金調達できるといった不動産開発に大きなメリットをもたらすSPC。

どのような点がSPCの魅力となるのか見ていきましょう。

メリット1

資産の継続的な保有が可能

不動産の保有資産を事業体の影響を受けずに保持できるSPC。

仮に、大元の事業体である企業が倒産するような事態になったとしても、SPCが保有している資産に影響が及ばないので資産を継続的に保全できるというメリットがあります。

メリット2

資産の資金化が可能

SPCメリットの2目は資産の資金化です。

一般的に、土地の不動産は高額のため、簡単には売買の対象となりません。

よって事業資金の一部が回収できない状態となり、事業資金は、容易に手を付けられない埋蔵金として寝かせることになります。

SPCでは特定の資産を売却できますので、一部の資産を資金化することで、不動産開発を優位に進められます。

メリット3

少ない資金でM&Aが実行可能

M&Aで企業を買収するには多額の資金が必要となります。

SPCを設立し、対象会社の資産を担保に金融機関から融資を受けられれば(レバレッジド・バイアウト)、少額の資金しかなくても大規模なM&Aを行うことができます。

これは、M&Aを検討する投資企業にとっては大きな魅力でもあるうえ、融資を行う金融機関にとっても有効なアピールポイントとなります。

SPC(特別目的会社)のデメリットとは?

メリットがある一方で、SPC設立時や運用コストなどのデメリットも存在します。

どのようなポイントに注意すべきか、事前に把握しておくとよいでしょう。

デメリット1

コストと手間がかかる

「SPC」でもっとも顕著なデメリットは、一般の株式会社に比べて設立や運用に手間やコストがかかること。

SPCを設立するためには、スキーム全体の設計を緻密に行う必要があるうえ、弁護士を交えてスキームの法律面を検討しなければなりません。

さらに、特別目的会社を設立するには、内閣総理大臣への届出や資産流動化計画、業務開始届出などの作成・提出にも費用がかかります。

また、投資家に利益を分配する際には、公認会計士などの監査にもコストが発生します。

デメリット2

会計不正への可能性

「SPC」を利用するにあたって、特定の資産を会社本体から切り離すことになります。

そのため、含み損がある資産をSPCへ移動させることによって、本来発生するはずだった損失を回避するという会計不正が行われるという恐れもあります。

デメリット3

借り入れの返済不能リスクが発生

M&A手法の1つ「レバレッジド・バイアウト」を活用した場合、買収される対象企業に新たな借入が発生する可能性があります。

そのため、見込んでいたキャッシュ・フローが得られないといった理由から、借入額を返済できなくなるリスクを負うというケースも出てきます。

SPC法(資産流動化法)とは

前述のとおり、SPC法とは1998年に制定された「特定目的会社により特定資産の流動化に関する法律」を指します。

バブル崩壊後に停滞しきっていた不動産市場へのテコ入れ策として認められたという経緯もあり、その後の2000年には法令名が改正されたことにより、「資産流動化法」「流動化法」などと呼ばれるようになりました。

まとめ|企業の資金調達にはメリットが多いSPC(特別目的会社)

「SPC(特別目的会社)」は、いわば投資のためだけに設立される会社。

企業本体の資産を移行させる受け皿として機能する会社なので、一般的にはペーパーカンパニーとも認識されています。

新たな不動産開発やM&Aを行うための資金調達を速やかに、効率よく行え、スキーム次第では二重課税を回避できるなど、SPCを活用した資金調達にはメリットも沢山あります。

不動産を証券化することで、投資家や金融機関にとっても旨味の多いSPCによる不動産開発は、スタートから20年以上が経った今日も、人気の不動産投資手法です。

もっと手軽に、もっと身近に!1万円から始められる次世代の不動産クラウドファンディング「利回り不動産」

多額の資金が必要となる不動産物件を小口化させて、短期間で投資ができる不動産クラウドファンディング。

「将来のために資産形成をしたい」「少額で不動産投資を始めたい」「中長期的な資産形成に挑戦したい」

「利回り不動産」では、運用実績が豊富な投資のプロが、みなさまからの資金で一定の期間不動産を運用し、家賃収入や売却益などを還元。

1万円から投資ができ、不動産投資に申し込みから分配金の受け取りまで、すべてインターネット上で行うことができます。

RIMAWARIBLOG運営元情報

- RIMAWARIBLOG編集責任者

- 「利回り不動産」が提供する「RIMAWARIBLOG」ではサービス利用者へ向けた企画情報の発信に加え、各分野の専門家の監修・協力を得て、不動産投資や資産形成をはじめたいと考えている読者に向けて、親切で役に立つ情報を発信しています。