BLOGブログ

不動産投資のローン返済は長期間・短期間、どちらで組むべきか?

更新日 2023年9月4日

そこで本記事では、不動産投資ローンの返済期間について、仕組みや長期・短期それぞれのメリットとデメリットについて詳しく解説します。

不動産投資ローンの返済期間は、なぜ大切なのか?

不動産投資ローンの返済期間の長さは、キャッシュフローに大きな影響を及ぼします。キャッシュフローは、家賃収入からローン返済金と経費を差し引きし、残った金額のことを指します。ローンの返済期間が長いと月々の返済額は少なくて済み、キャッシュフローが多くなるため、不動産投資は好調といえます。反対に返済期間が短いと月々の返済額は多くなり、キャッシュフローが少なくなるため、赤字経営になってしまいます。

月単位で考えると短期返済にはメリットがないように感じられますが、総返済額は長期返済よりも少なくなります。

このように不動産投資ローンの返済期間によってキャッシュフローが左右されるため、大切なポイントといえます。

不動産投資ローンの返済期間はどうやって決まる?

不動産投資ローンの返済期間は、それぞれの商品の設定に合わせて契約者が選択できます。しかし、実際の返済期間は以下の2つの基準によって金融機関が定めます。

・契約者の年齢

・建物の法定耐用年数

契約者の年齢

ひとつ目の基準は、契約者の申し込み時の年齢と完済時の年齢です。不動産投資ローンは、物件運用による家賃収入で返済していくので、物件に空室が発生した場合は給与収入などほかの収入から補う必要があります。

しかし、60歳や65歳などの定年後は給与収入が大幅に減ってしまうので、完済時に65歳を超えている場合は希望の返済期間が通らない可能性があります。

したがって、申し込み時の年齢が若ければ若いほど審査において有利になります。

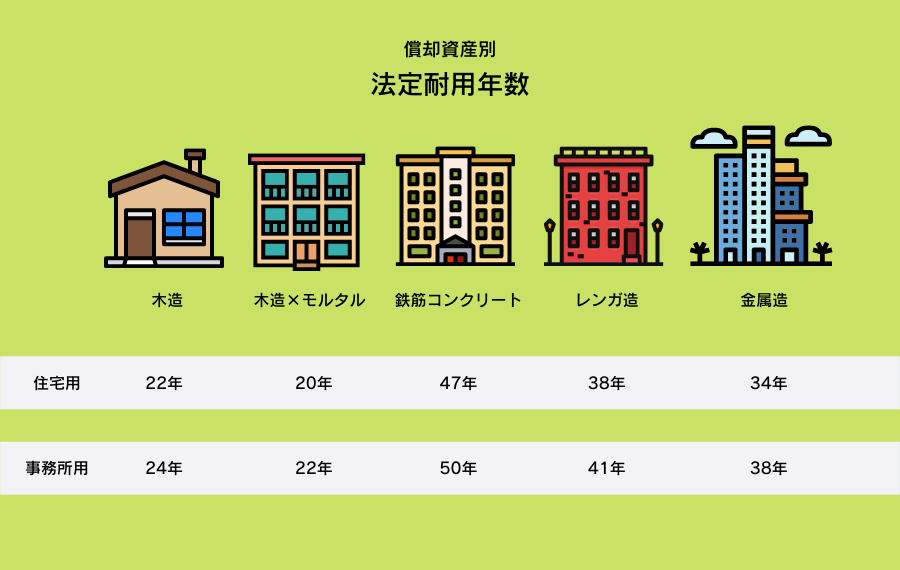

法定耐用年数が基準

2つ目の基準は、建物の「法定耐用年数」です。これは国税庁が公表しているもので、以下のように建物の用途別に法定耐用年数が定められています。

建物の構造 法定耐用年数

木造モルタル造 20年

木造 22年

軽量鉄鋼造(3mm以下) 19年

軽量鉄鋼造(3~4mm) 27年

重量鉄鋼造(4mm以上) 34年

レンガ造・石造・ブロック造 38年

鉄骨鉄筋コンクリート造 47年

法定耐用年数は、不動産投資ローンの返済期間の目安のひとつになりますが、不動産投資ローンの契約者の属性によっては、法定耐用年数よりも返済期間が短くなります。

耐用年数を超えた物件はどうなる?

一般的に法定耐用年数を超えた物件は融資がつきにくくなりますが、十分な担保になるほど土地価格が高い物件であれば、融資を受けられる可能性があります。また、税金の計算に必要な減価償却費を計算するための「法定残存耐用年数」を基準として、金融機関が返済期間を定めてくれる場合もあります。法定残存耐用年数は法定耐用年数よりも長めに設定されているため、ローンの融資期間も長くなります。

このように法定耐用年数を超えた物件でも融資を受けられる可能性があるため、諦めずに複数の金融機関に打診してみましょう。

返済期間を長期にするメリットとは?

不動産投資ローンの返済期間を長期にするメリットは以下の3つが挙げられます。

・月々の返済額を減らすことで、キャッシュフローに余裕が生まれる

・計画的に返済できる

・年収が低くても利用できる

キャッシュフローに余裕が生まれれば、想定外の費用が発生した場合でも対処でき、新たな不動産投資の購入資金として貯蓄することができます。

返済期間を長期にするデメリットとは?

逆に返済期間を長期にするデメリットは、以下の3つが挙げられます。

・短期返済と比べて総返済額が多くなる

・高齢でも返済し続ける必要がある

・返済比率が大きくなる

長期返済は短期返済よりも返済回数が増えるため、その分金利額が膨らみ、結果的に総返済額が多くなります。

また、給与収入が減る高齢になっても返済し続けなければいけません。さらに、毎月の返済額は変わらないものの、経年とともに物件の価値が下がることによって家賃収入が減少し、家賃収入に対するローン返済額の割合(返済比率)が大きくなります。

安全に不動産投資をおこなうための返済比率は50%以下といわれているため、50%を超えている場合は繰り上げ返済などを検討しましょう。

返済期間を短期にするメリットとは?

一方、不動産投資ローンの返済期間を短期にするメリットは以下の3つが挙げられます。

・早期返済ができる

・金利額をおさえられる

早めに完済することで、新たな不動産投資にチャレンジできます。

また、長期返済よりも金利額をおさえられるので、総返済額を大幅に下げることができます。

返済期間を短期にするデメリットとは?

逆に返済期間を短期にするデメリットは以下の2つが挙げられます。

・月々の返済額が多くなる

・入念に返済計画を立てる必要がある

毎月の返済額が高くなることで、キャッシュフローが少なくなるため、物件の修繕や空室などの不測の事態に備えられる程度の自己資金を用意しておかなければいけません。そのため無理のない返済額を考慮し、事前に返済計画を立てておきましょう。

返済期間を長期にするために必要なこととは?

のコピー3.jpg)

短期返済、長期返済のどちらにもメリット・デメリットはありますが、長期返済の場合は途中で繰り上げ返済を行うことで、総返済額が少なくなります。また、毎月の返済額の負担が少ないため、キャッシュフローが安定しやすいことが最も魅力的なポイントです。

しかし、金融機関に長期返済を認めてもらうには以下の3つのポイントをおさえる必要があります。

・本人の信用度を上げる

・返済中のローンを完済する

・事業計画書を作成する

本人の信用度を上げる

まずはローン契約者の属性を改善して信用度を上げましょう。確認される主な属性は、勤務先や年収、勤続年数、家族構成、貯蓄額、借入額です。上場企業に長年勤めている、年収が高い、資産が多いなどの人は属性が良いと判断されて審査において有利になります。

また、審査においては人柄も重視されるため、担当者に好印象を持ってもらえるような身だしなみや話し方を心がけることが大切です。

返済中のローンを完済する

不動産投資ローン以外のローン返済を抱えている場合、借金があると属性評価が下がるため、できるだけ完済しておくことで審査に有利になります。また、ブラックリストに載るほどの滞納歴がついていると、返済能力が低いと判断され、希望の返済期間が通らなくなってしまうので気をつけましょう。

事業計画書を作成する

融資審査時には事業計画書を提出する必要があります。事業計画書は物件価格が妥当であることを示すために、購入予定の物件情報や収益性、周辺の入居率や家賃相場、周辺と比較した物件の売買価格などを記載します。

綿密に作成した事業計画書であれば、担当者に不動産投資への熱意が伝わりやすいでしょう。

まとめ ライフスタイルに合わせた返済期間を設定

返済シュミレーションや収支シュミレーションを行った上で不動産投資計画を立てることが重要です。

不動産投資ローンは返済期間によって、毎月の返済額、金利額、総返済額が決まります。短期返済、長期返済のどちらにもメリット・デメリットがあるため、なにを重視するかによって返済期間を選択しましょう。不動産投資で失敗しないためには余裕を持った不動産投資計画を立てることが重要です。

ローン返済額をイメージできない場合は、銀行・ネットバンクの公式サイトで返済シミュレーションや収支シミュレーションを利用しましょう。

もっと手軽に、もっと身近に!1万円から始められる次世代の不動産クラウドファンディング「利回り不動産」

多額の資金が必要となる不動産物件を小口化させて、短期間で投資ができると不動産クラウドファンディングサービスです。2022年度日本中小企業大賞「新規チャレンジ賞」受賞、サービス開始以来、元本割れ0件の実績を誇る「利回り不動産」は、運用実績が豊富な投資のプロが、みなさまからの資金で一定の期間不動産を運用し、家賃収入や売却益などを還元するサービスです。1万円から投資を始められ、不動産投資に申し込みから分配金の受け取りまで、すべてインターネット上で行うことができる新時代の資産形成ツールです。

RIMAWARIBLOG運営元情報

- RIMAWARIBLOG編集責任者

- 「利回り不動産」が提供する「RIMAWARIBLOG」ではサービス利用者へ向けた企画情報の発信に加え、各分野の専門家の監修・協力を得て、不動産投資や資産形成をはじめたいと考えている読者に向けて、親切で役に立つ情報を発信しています。