BLOGブログ

円安・円高で暮らしはどうなる?為替の仕組みと賢い付き合い方とは?

更新日 2024年6月19日

資産形成や、老後の生活資金を準備する際に、外貨建て預金、投資信託、株式などの投資を検討する人は多いでしょう。このような外貨建て商品のメリットは、一般的に日本国内の投資商品よりも大きな利回りが期待できる反面、為替のレートによっては損をするリスクも含んでいます。

これらの外貨建て金融商品からどれだけのリターンが得られるかは、取得時と比較した際の為替レートが「円安」なのか「円高」なのかに左右される部分が大きいのです。

そもそも円安と円高とはどういった状態のことを言うのか、海外旅行や外国投資をされない方にとっては馴染みが少ないかも知れません。また総合的に見てどちらが有利なのか、気になる方も多いと思います。今回はそんな「円安と円高のメリットとデメリット」を具体的に解説していきます。

- 円安・円高の仕組みがわかる

- 為替変動による日常生活への影響がわかる

- 為替の変動で得する人損する人はこんな人

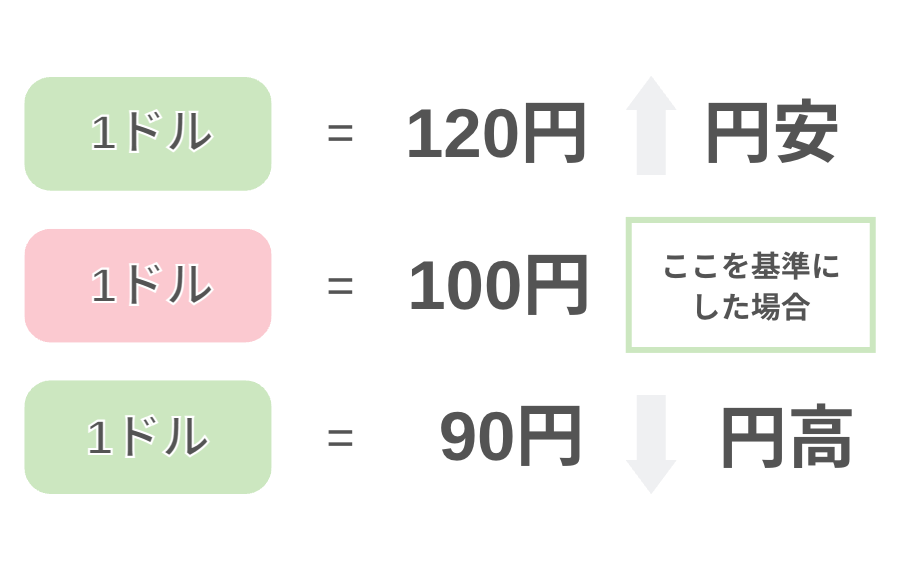

円安・円高とはどういうこと?

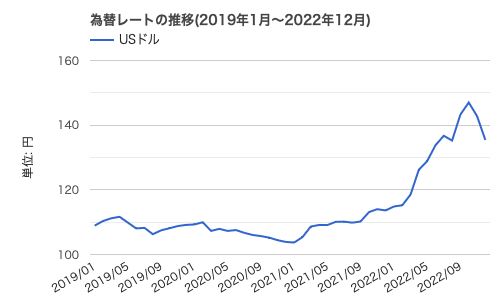

まず円高と円安はどのような状態を指すのかを上図で見ていきましょう。

1ドル=100円を起点として、円安になると日本円の価値が下がり、円高になると日本円の価値が上がることを示します。円と外貨を比較することで、円の価値が上がるか下がるかを判断することができます。例えば、1ドルを手に入れるのに、これまで100円だったものが120円になれば「円安」、逆に90円になった時のことを「円高」と言います。

2022年頃から、記録的な円安の影響で連日ニュースにも取り上げられていたために、外国とあまり縁のない方にとっても身近に感じるようになったのではないでしょうか?22年後半から一時に比べてピークは過ぎましたがグラフで見ると依然円安状態であることがわかります。

(出典:世界のネタ帳)

円高・円安は、日々の生活必需品や海外サービスのコストだけでなく、投資にも大きな影響を与えます。そのため、円高・円安の動向を把握することは、海外旅行をしない方にとっても非常に重要と言えます。

円安・円高の例

円安・円高をより分かりやすくするために、モノの値段に例えて考えてみましょう。ここでは5万ドルの外車を購入する例をもとに、円高ドル安が進んだ場合の変化を紹介します。

・1年前(1ドル=110円):5万ドルの車は日本円で550万円

・現在(1ドル=130円):5万ドルの車は日本円で650万円

同じ車でも、購入するタイミングによって100万円もの差が出ます。数ヶ月や1年で円安・円高の状況が変わることは、珍しくありませんし、値段の高い買い物ほど、円安・円高の影響はに顕著に感じるでしょう。

円安と円高のメリットとデメリット?

円安と円高、「どちらが有利なのか?円安と円高は、日本経済だけでなく、私たちの日常生活にも大きな影響を与えます。まず、円安と円高のメリットとデメリットを知りましょう。

円安のメリット

円安のメリットは、日本の製品を海外に輸出しやすくなることでしょう。外国企業から見れば、円安は日本の商品やサービスがより安く手に入ることを意味します。その結果、輸出貿易が活発になったり、インバウンドが推進され外国人観光客が増えるといったメリットがあります。

投資の側面では円を保有しているより海外資産を保有する方が有利といえます。為替レートの動きから、利益をもたらす可能性が高くなるでしょう。

円安のデメリット

円安のデメリットは、外国製品の価格が上昇することです。この輸入支出の増大は、生活必需品やエネルギー資源を含むあらゆる商品の価格高騰に直結します。日本の衣料品の多くは中国やベトナムから輸入されており、食料品、特にトウモロコシや小麦はほとんどが米国からの輸入に頼っているのが現状です。悲しいことに、日本の賃金は日用品の価格上昇に追いついていないと言われているため、収入と支出との間のギャップが拡大、その結果、経済的負担をより感じることになります。

円高のメリット

円高のメリットは、海外の商品やサービスを安価に手に入れらることです。輸入食料品のコストも下がり、海外旅行にもお得に行けます。また企業の輸入コストを減少させ、輸入産業の利益を押し上げることにもなります。

円高のデメリット

円高が進むと、日本の輸出が海外で伸び悩み、関連産業が機能しなくなります。例えば国際市場で優位に立つ日本の自動車産業の成長を阻害するだけでなく、海外旅行者の減少によりインバウンドビジネス、小売業に支障をきたすでしょう。これらの産業においては事業利益が減少するために、賃金の切り下げや人件費の削減が行われる可能性があります。所得が減少し、購買意欲が減退することで、国内経済が停滞するという悪いスパイラルに陥る可能性が出てきます。

世の中の動きと円安・円高について

日本がインフレになると、日本国債や日本企業の資産を取得する投資家が増えるため、円高になる可能性が高いと言われています。同様に、日本の金利が外貨に比べて高い場合、日本の銀行に資金を預けようとする外国人投資家が増えるため、円高になる傾向にであります。 逆に、日本経済が低迷しているときや、日本の金利が他国より低いときは、円安になる傾向があります。

円安・円高どっちがいいかは立場によって変わる

円安と円高のメリットとデメリットは、見方によって有利にも不利にもなります。輸出産業に携わる企業にとって、円安時には商品を売り込みやすく、理想的な環境とも言えるでしょう。逆に円高になれば、海外旅行を安く楽し無ことができるので、喜ばしいこととなります。

個人にとっては円高が理想的

企業にとっては円安が理想的

とも言えます。

日常生活に影響するのはズバリ円安。

そんな時、外貨建て金融資産の金融資産をもつことが円安対策に

複数の世界通貨で資産を持つことは、円安対策として有効な手段の一つと言えます。円安による物価高騰から身を守るには、日本国内の金融資産だけでなく、米国株、海外投資信託、外貨預金など、外貨建ての金融資産のポートフォリオを構築することが有効な対策と言えます。

例えば、昨年100円で買った1ドルを持っていた人が、為替レート、変動で今年には1.5ドルの価値になったとしたら、米ドルを持っていた方が有利になるわけです。為替レートを予測するのは難しい面もありますが、複数の通貨にリスクを分散させることは、一点集中投資による損益を軽減するための優れた方法といえます。「資産運用に不安を感じる」「投資は怖い」と思っている人も、外貨預金からチャレンジしてみることで「円高・円高」どちらに傾いてもメリットを享受できる可能性が高まります。

以下では代表的な外貨建て投資と注意点を紹介します。ぜひ参考にしてみてください。

外貨建て投資4選と注意事項

外貨預金

外貨預金とは、ドルやユーロなど外国の通貨で預金することです。預金した国の金利が適用されるため、金利による利益を得られるメリットがあります。

日本の銀行にお金を預けても、超低金利が長らく続く昨今では、ほとんど利息を得られません。一方、海外には日本の数百~数千倍もの金利で運用できる国も多く、日本では考えられないほどの利息を得られる可能性があります。

為替変動による利益を狙える点も魅力です。円高時に外貨に換金して外貨預金を行い、円安になったときに円で引き出せば、為替差益を得られます。しかし、預金をした時より円高になってしまうと、円に換金した際に金利で得られた利益より為替差損の方が大きくなるリスクもあります。

外貨建てMMF

外貨建てMMF(マネー・マーケット・ファンド)とは、外貨で運用される投資信託です。格付けの高い短期証券や債券などで運用されるため、比較的に安全性が高いことが魅力です。

一般的に、外貨預金に比べて為替手数料が安いことも魅力です。しかし、投資信託なので元本の保証はなく、保有期間中信託報酬がかかります。

外貨預金同様、為替変動による為替差益を狙える分、もちろん為替リスクがあることをさすれずにおくことが大事です。

外国株式

海外の企業が発行する株式が外国株式です。日本企業の株式投資と同様に、売買や配当による利益の獲得を狙えます。

また、海外にはグローバルに事業を展開している企業も多く、成長を見極められれば大きな利益が期待できます。その一方で、発行元の国の政治・経済状況が悪化した場合、投資した資産価値が大幅に下がる可能性も秘めています。。

円高になった場合は売却時の株価自体は上がっていても、円に戻した時に為替差損を被る場合がある点にも注意が必要です。

FX

FX(外国為替証拠金取引)とは、為替取引を証拠金で行う取引のことです。証拠金として支払う金額の最大25倍ものお金を動かして取引できます。

外貨預金で100万円を運用しようとする場合は、円で100万円を用意しなければなりません。しかし、FXなら100万円÷25=4万円の資金があれば、100万円分の為替取引を行えます。

ほかの外貨投資より低コストで取り組める点や、24時間取引が可能な点も、FXの魅力です。ただし、大きな利益を狙える反面、損失も大きくなりやすい点には注意しなければなりません。

外貨建て預金や投資は円安時の資産を守るために上手に活用しましょう

外貨建預金や投資は、外国通貨で運用を行います。円安のときは外国通貨の価値が日本円に対して相対的に上がるため、差益を得られる可能性があります。外貨建て預金ならば日本円の普通預金と同様、預けた金額に応じて預金利息も得られます。株式投資ほど専門的な知識は必要なく、初心者でも運用しやすいのが特徴です。

まとめ

・円高になると、輸入関連産業が恩恵を受ける一方、輸出関連産業は損をします。また日常生活においては、円安時に輸入品の物価が高騰しやすく影響を受けやすいと言えるでしょう

対策として、外貨建ての金融資産を保有したり、保有資産を賢く分散し円安・円高に左右されにくい資産防衛術を身につけることが大切です。

円高・円安に左右されにくい投資先の一つに、不動産クラウドファンディングという選択肢もあります。短期間での投資回収にも最適なうえ、専門知識不要でオンラインですぐに始められます。

もっと手軽に、もっと身近に!1万円から始められる次世代の不動産クラウドファンディング「利回り不動産」

多額の資金が必要となる不動産物件を小口化させて、短期間で投資ができると不動産クラウドファンディングサービスです。2022年度日本中小企業大賞「新規チャレンジ賞」受賞、サービス開始以来、元本割れ0件の実績を誇る「利回り不動産」は、運用実績が豊富な投資のプロが、みなさまからの資金で一定の期間不動産を運用し、家賃収入や売却益などを還元するサービスです。1万円から投資を始められ、不動産投資に申し込みから分配金の受け取りまで、すべてインターネット上で行うことができる新時代の資産形成ツールです。

RIMAWARIBLOG運営元情報

- RIMAWARIBLOG編集責任者

- 「利回り不動産」が提供する「RIMAWARIBLOG」ではサービス利用者へ向けた企画情報の発信に加え、各分野の専門家の監修・協力を得て、不動産投資や資産形成をはじめたいと考えている読者に向けて、親切で役に立つ情報を発信しています。