BLOGブログ

耐用年数とは?償却資産ごとに異なる価値を把握して経費として処理

更新日 2022年12月23日

事業に使う建物や車両、工具など、長期間にわたって使用するものは、「固定資産」に振り分けられます。

こうした固定資産は、使用を続けると年々その価値が減少します。

人間と一緒で「寿命」があるからです。

そんな価値が目減りする固定資産は、「耐用年数」にしたがい、一定額もしくは一定の割合を資産価値から差し引いて計上しなければいけません。

今回は、この耐用年数について、特に大きな資産である不動産にフォーカスして解説します。

- 不動産投資をされている方

- 不動産にフォーカスした「耐用年数」とは?

耐用年数とは?

使用すればするほど損耗して価値が下がり、いつか価値を喪失することになる固定資産を「減価償却資産」といいます。

耐用年数とは、減価償却資産が使用可能だと見込まれる期間のことです。

そして、その耐用年数に応じて少しずつ経費にしていくことを「減価償却」といい、その年度の経費参入分を「減価償却費」と呼びます。

減価償却は耐用年数に応じて行われるため、耐用年数は「償却期間」とも言われます。

たとえば、耐用年数が5年の減価償却資産であれば、5年かけて減価償却費を計上します。

そのため、同金額の資産でも、耐用年数が短ければ毎年の減価償却費は多くなり、耐用年数が長ければ毎年の減価償却費は少なくなります。

この耐用年数は、一般的な作業条件で使用し、価値を維持するために補修されることを前提として、その年数が定められています。

そのため、同じ資産なら耐用年数も必ず同じというわけではなく、使用方法や程度が異なると耐用年数も異なります。

耐用年数と耐久年数の違い

耐用年数と似た言葉に、「耐久年数」というものがあります。

この耐久年数とは、メーカーなどが独自に公表する「問題なく使用できるであろう期間」です。

その判断はあくまでメーカーが下したものであり、推定だと考えたほうがよいでしょう。

しかし、耐用年数は、機械設備や建物などの減価償却費を決算書に計上するため、国が「資産価値はこれくらいの期間で使用できなくなる」と、法的に定めた期間になります。

耐用年数を適用するために

減価償却費を算出するには、各資産の耐用年数を確認して適用しなければいけません。

この時に注意しなければいけないポイントと確認事項は以下の通りです。

<耐用年数を確認するときの注意ポイント>

●一物一用途による原則について

同一種類の減価償却資産でも、用途によって異なる耐用年数を定めている場合があります。

●資本的支出後の耐用年数について

資産に大規模な補修を行って使用可能年数が伸びた場合、その出費は「資本的支出」であるとみなされ、「修繕費」としては処理できません。この場合の資本的支出は、固定資産として取り扱い、減価償却費として経費計上します。

●貸与資産の耐用年数について

耐用年数は、資産の用途を考慮して決定するのが原則です。そのため、減価償却資産を貸し付けている場合でも、特に貸付業用としての用途区分が定められているものを除き、貸付先の用途によって判定されます。

<耐用年数を適用するための確認事項>

●減価償却資産に該当するかどうかを確認する

減価償却資産に該当するには、1.時間経過により価値が減少する資産であること 2.事業に使用していることの2点をクリアしていなければいけません。たとえば、価値が減少しない土地や書画などは、減価償却資産に該当しません。

●所有権移転リース資産に該当しないか確認する

所有権移転リース資産とは、いくつかのパターンがありますが、契約上、リース期間終了後か中途で資産の所有権が借手に移転することになった資産などです。この場合は、リース期間定額法によって減価償却を行います。

●取得価額が10万円未満かどうかを確認する

取得価額が10万円未満で、事業に使用する資産については、一括で損金(経費)処理をします。

●使用可能期間が1年未満かどうかを確認する

使用可能期間が1年未満で、事業に使用する資産については、一括で損金(経費)処理をします。

●取得価額が20万円未満かどうかを確認する

中小企業の場合、取得価額が20万円未満であれば、税務上3年間で損金(経費)とすることができます。

中古資産

中古資産とは、それまで誰かに使われていた資産のことです。

そのため、残りの使用可能期間が短く、あらかじめ資産価値が減っています。

つまり、中古資産とは、耐用年数が短い分、減価償却費を多く計上できる資産だといえるでしょう。

こうした中古資産の耐用年数は、中古資産用に見積もった耐用年数を適用しますが、注意すべき点があります。

●中古資産を改良して、その費用が中古資産の取得価額の50%を超える場合

●中古資産に新品価格の50%を超える資本的支出を行った場合

このどちらかに該当すると、中古資産用に見積もった耐用年数を使えないので、法定耐用年数を適用します。

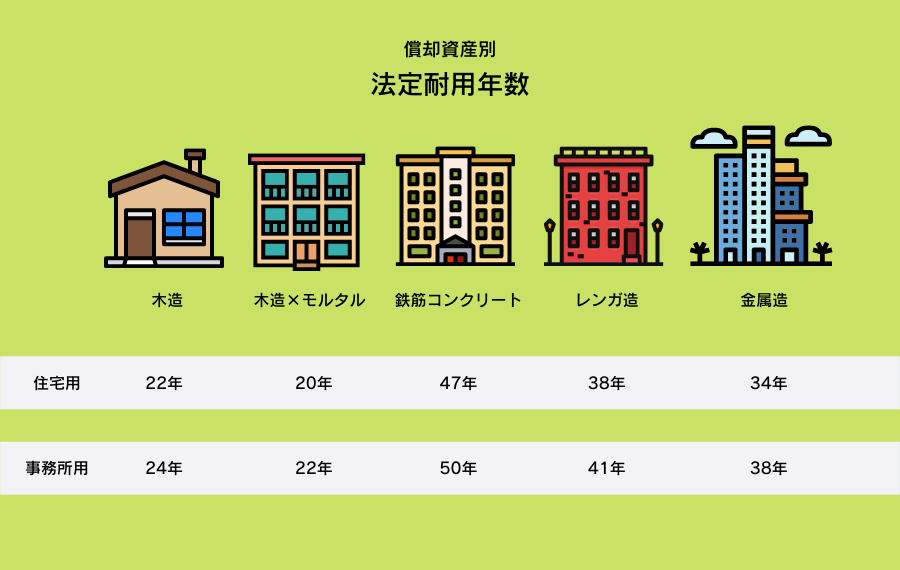

償却資産別の法定耐用年数

税法では、固定資産の種類、構造、利用方法などによって、車両なら6年、パソコンなら4年というように、それぞれの固定資産の耐用年数を規定しています。

建物

建物の耐用年数は、その主要骨格がどの構造で作られているかで決まり、具体的には5つに大別されます。

さらに、主要骨格の細目(事務所用のもの、店舗用・住宅用のもの、など)の区分にしたがって、該当する耐用年数を適用します。

●木造・合成樹脂造のもの

店舗用・住宅用の新築木造住宅で耐用年数は22年、事務所用のもので24年です。

●木骨モルタル造のもの

耐用年数が最も短い構造が木造です。

低層アパートなどで採用される木骨モルタル造の建物構造で、事務所用のものが22年、店舗用・住宅用のものが20年です。

●鉄骨鉄筋コンクリート造・鉄筋コンクリート造のもの

耐用年数が一番長いのは、高層マンションなどで用いられる鉄骨鉄筋コンクリート造(SRC造)と、マンションで用いられる鉄筋コンクリート造(RC造)で、事務所用のもので50年、住宅用のもので47年です。

●れんが造・石造・ブロック造のもの

店舗用・住宅用などの新築建物で耐用年数は38年、事務所用などで41年です。

●金属造のもの

金属造の場合、骨格材の肉厚が4ミリメートルを超えるものに限るという条件がつきます。

店舗用・住宅用などの新築建物で耐用年数は34年、事務所用などで38年です。

例として、通りに面した鉄筋コンクリート造のマンション1階を、理容店の店舗として取得した場合を考えてみましょう。

マンション自体は住宅用途の建物ですが、耐用年数を判定するには、その用途に応じて「店舗用のもの」を適用します。

したがって、39年が耐用年数となります。

次に、中古木造住宅を取得した場合を考えてみましょう。

耐用年数は以下のような計算式で算出できます。

1.築年数が耐用年数を超えている場合

(計算式)木造住宅の耐用年数×20%=①の耐用年数

※木造の法定耐用年数は22年ですから、この場合は4年ということになります。

2.築年数が耐用年数の“一部”を経過している場合

(計算式)(法定耐用年数-経過年数)+経過年数×20%=②の耐用年数

※10年経過している中古木造住宅であれば、(木造の法定耐用年数22年-経過年数10年)+経過年数10年×20%となり、耐用年数は14年となります。

建物附属設備

建物付属設備とは、建物の使用価値を上げる、建物自体に組み込まれた設備のことです。

具体的にいうと、エレベーターやエスカレーター、冷暖房設備などのことです。

このような付属設備は、建物自体と区分して耐用年数を適用します。

ただし、木造・合成樹脂造もしくは木骨モルタル造の建物付属設備は例外で、建物自体の耐用年数を適用します。

例えば、鉄筋コンクリート造の低層マンションにエレベーターを設置した場合、エレベーターの耐用年数は17年になります。

構築物

構築物とは、橋や桟橋、岸壁、軌道、貯水池、煙突など、土地に定着する土木設備などを指します。

こうした構築物の耐用年数は、まず用途によって判定され、そこで定められていないものについては、構造によって判定します。

その判定順が、建物と異なることに注意しましょう。

車両

車の耐用年数は、一般用のものと運送事業者等用で分かれています。

一般用の小型車(総排気量が0.66リットル以下)で耐用年数は4年。

自転車で2年です。

運送事業者等用の大型乗用車(総排気量が3リットル以上)で耐用年数は5年です。

減価償却とは

経理を行ううえで「減価償却」は欠かせないポイントで、決算や財務分析などに大きな影響を与えます。

しかし、初心者には分かりにくいため、減価償却の意味をよく理解したうえで仕訳を行う必要があります。

確定申告での減価償却費の計上は、固定資産の購入代金を、購入年に一括して経費計上せず、分割して少しずつ計上します。

では、不動産を例にして、どのような場合に減価償却費を計上するのか、代表的な2つのケースについて解説しましょう。

●賃貸収入を得ている場合

アパートやマンション経営で得た賃貸料などの収入は、不動産所得として確定申告しなければなりません。

この場合、不動産所得用の経費として減価償却費を計上できます。

●建物を売却した時

所有する不動産を売却して得た利益(譲渡所得)には、所得税や住民税がかかります。

この譲渡所得とは、売却で得た金額から、売却までにかかった費用を差し引いた分になります。

譲渡所得を計算式で表すと以下の通りになります。

(計算式)収入金額ー取得費ー譲渡費用=譲渡所得

※上記の式の「取得費」とは不動産を買ったときの金額、および買ったときにかかった費用で、ここに減価償却費を経費計上することができます。

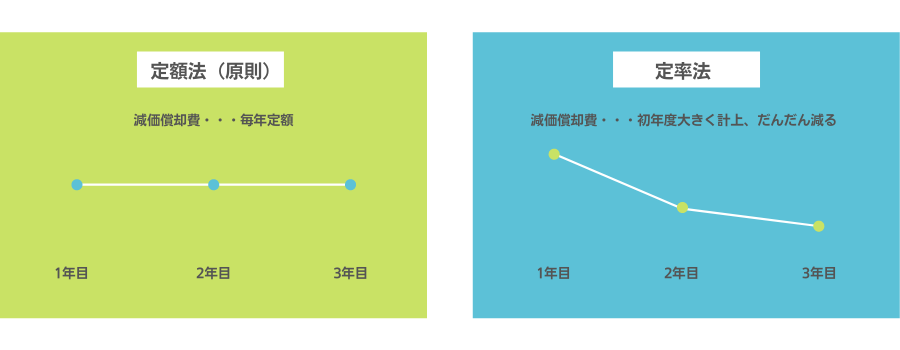

減価償却の計算法

減価償却の計算方法には、毎年一定額を償却する「定額法」と、毎年一定の割合で償却する「定率法」の2種類があります。

| 定額法 | 定率法* | |

|---|---|---|

| 特徴 | 減価償却費の額が原則として毎年同額 | 減価償却費の額は初年度が大きく計上され、年々減る *定率法を選択する場合には税務署に届出が必要 |

| 計算方法 | 所得価格×定額法の償却率 | 未償却残高×定率法の償却率 |

定額法は、初年度から耐用年数の最後の年まで、毎年の償却費用が同額ですが、定率法だと1年目の償却費用が最も大きく、年を経るごとに小さくなります。

どちらの計算方法を選択するかは自由ですが、一般的に早く償却できる定率法が選ばれることが多いようです。

ただし、例外として、建物や無形固定資産(特許権や借地権など)は定額法で計算することが定められています。

減価償却処理を行うポイント

初心者にとって減価償却の実務は戸惑うことも多いですが、ポイントを押さえれば戸惑うことが少なくなります。

そうしたポイントを、これまでに解説した部分も含めて、次の3つにまとめました。

ポイント1

中古の場合

中古の固定資産を取得した場合、「簡便法」で耐用年数を算出することが認められています。

簡便法の計算式は、「償却資産別の法定耐用年数」の「建物」の項でも紹介しましたが、以下の通りです。

1.築年数が耐用年数を超えている場合

(計算式)木造住宅の耐用年数×20%=①の耐用年数

2.築年数が耐用年数の“一部”を経過している場合

(計算式)(法定耐用年数-経過年数)+経過年数×20%=②の耐用年数

ポイント2

修繕した場合

修繕は、資本的支出とそれ以外の2つに分類できます。

●資本的支出

資産価値が高まったり、耐用年数が延びたりする修繕のことです。

この場合、取得価額にその支出額を加算して減価償却します。

●資本的支出に該当しないケース

修繕費として、修繕を行った年度に経費処理を行ってしまいます。

ポイント3

耐用年数まで使用できない場合

定められた法定耐用年数は、あくまで固定資産が使用された場合に“妥当とされる”使用可能期間でしかありません。

そのため、使用状況によっては、法定耐用年数よりも短い期間で使い終わってしまう可能性もあります。

その場合は、耐用年数の短縮承認申請を税務署に提出すれば、税法上の耐用年数を短縮できる可能性があります。

まとめ|耐用年数を把握して固定資産を管理

固定資産の取得に伴う減価償却は、その固定資産の「耐用年数」「取得価額」「減価償却の計算法」などを理解する必要があり、面倒だというイメージを持つ方も多いと思います。

しかし、基本知識さえきちんと理解すれば、問題は起きないでしょう。

さらに、耐用年数を把握したうえでしっかり固定資産を管理すれば、節税効果も期待できます。

特に、建物を購入する時は、事前に耐用年数を確認するようにしましょう。

もっと手軽に、もっと身近に!1万円から始められる次世代の不動産クラウドファンディング「利回り不動産」

多額の資金が必要となる不動産物件を小口化させて、短期間で投資ができると不動産クラウドファンディングサービスです。2022年度日本中小企業大賞「新規チャレンジ賞」受賞、サービス開始以来、元本割れ0件の実績を誇る「利回り不動産」は、運用実績が豊富な投資のプロが、みなさまからの資金で一定の期間不動産を運用し、家賃収入や売却益などを還元するサービスです。1万円から投資を始められ、不動産投資に申し込みから分配金の受け取りまで、すべてインターネット上で行うことができる新時代の資産形成ツールです。

RIMAWARIBLOG運営元情報

- RIMAWARIBLOG編集責任者

- 「利回り不動産」が提供する「RIMAWARIBLOG」ではサービス利用者へ向けた企画情報の発信に加え、各分野の専門家の監修・協力を得て、不動産投資や資産形成をはじめたいと考えている読者に向けて、親切で役に立つ情報を発信しています。